15/04/2020 04:35

1 Por que o Dólar subiu tanto?

Se você tem muitas dúvidas com relação às altas do dólar, saiba que não está sozinho. Um levantamento realizado pelo Google apontou que esse é um dos assuntos mais pesquisados pelos brasileiros, especialmente nos últimos dias.

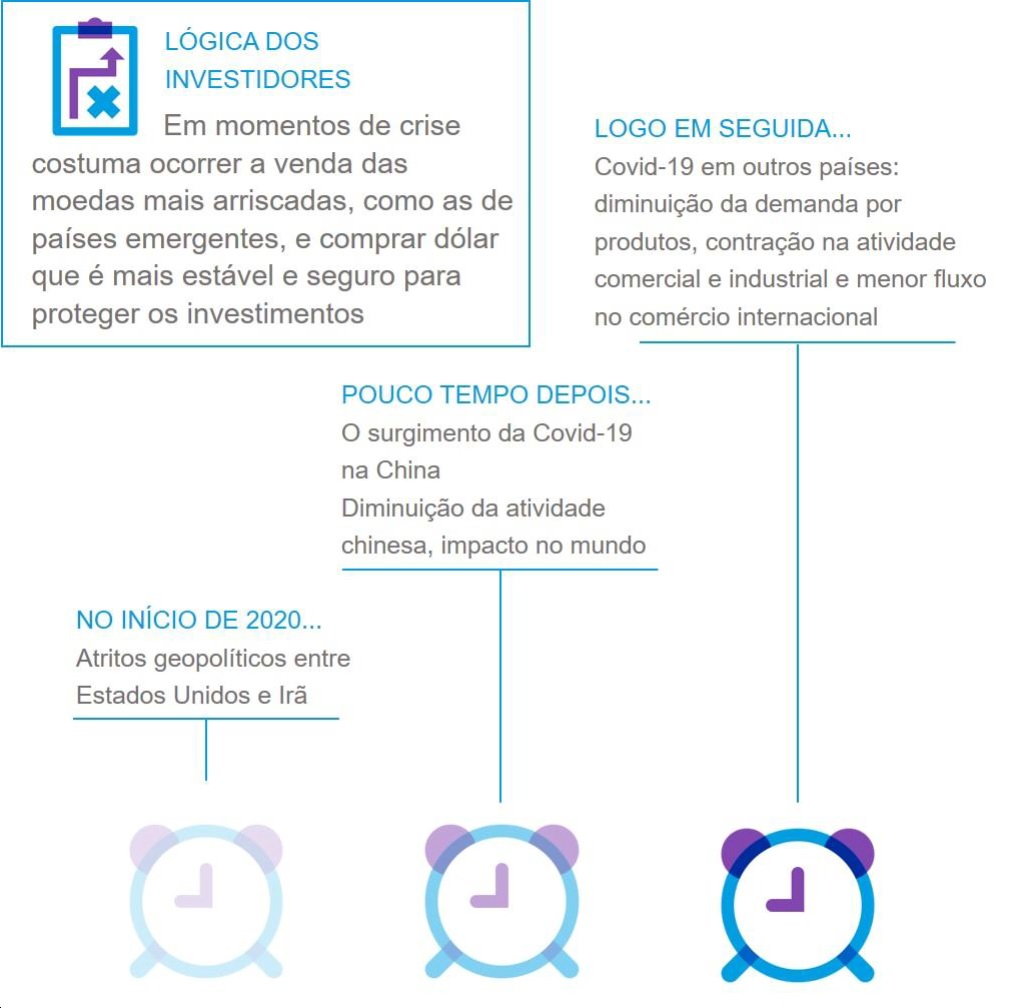

O primeiro evento gerador de alta no dólar aconteceu no início de 2020, com a morte do general iraniano Qassem Soleimani em um ataque aéreo americano em Bagdá. Isso aqueceu os debates geopolíticos, inclusive na especulação de uma possível guerra entre os países.

Na sequência iniciou a batalha chinesa contra o novo coronavírus. Este microrganismo representou o risco do crescimento da economia mundial, uma vez que a China é uma importante consumidora de commodities e grande protagonista do comércio internacional. Se a China produz e vende menos, o mundo todo é impactado num efeito dominó.

Com a explosão de novos casos da doença em outros países, a percepção de risco do mercado aumentou ainda mais. Isso por conta das consequências envolvidas nesse acontecimento: diminuição da demanda por produtos, contração na atividade comercial e industrial e menor fluxo no comércio internacional. Como a profundidade e os impactos desta crise ainda são incertos, prevalece no mercado uma postura mais conservadora até que haja maior clareza para decisão.

Neste contexto, os investidores buscaram proteger seus investimentos trocando as moedas de países em desenvolvimento por dólar, a moeda mais forte e estável da economia global. Assim, houve a saída de dólares de países como Brasil e, consequentemente, o aumento do preço da moeda por aqui.

Apenas para adicionar mais tempero nesta salada, ainda existe o efeito das quedas consecutivas da taxa de juros básica da economia brasileira, a Selic. Ao diminuir a taxa de juros, o governo declara que pagará menos juros pelos investimentos no Brasil. Este fator, combinado com o risco-país de nossa economia, mais elevado do que a de países desenvolvidos, acaba atraindo menos investidores e diminuindo o fluxo de dinheiro estrangeiro no país. E a fórmula é simples: menos dólar circulando, mais caro o dólar.

2 Por que a bolsa caiu tanto?

Se você tem investimentos na bolsa ou simples interesse no mercado, já conseguiu perceber as frequentes quedas expressivas das últimas semanas que vêm tirando o sono de muitos investidores. Não bastando o desabamento das ações, em algumas semanas foram recorrentes os “circuit breakers”, momentos em que as negociações foram interrompidas, dando um toque ainda mais dramático nesta situação.

Porém, sejamos justos: em geral, os últimos anos foram de resultados muito positivos para os investidores. Inclusive, há poucos meses, a expectativa era que a bolsa brasileira teria um ótimo ano de 2020. No entanto, um evento inesperado mudou este cenário e colocou o Ibovespa ladeira abaixo.

Evento cisne negro

Um evento cisne negro, para o mercado financeiro, trata-se de um acontecimento totalmente atípico, inesperado e grande intensidade. Com ele, todos são pegos de surpresa e precisam se adaptar à nova realidade.

E assim foi o novo coronavírus. Um agente altamente infeccioso que surgiu em um distrito de Wuhan na China e, em pouco tempo, tornou-se a maior preocupação Global. Com a chegada deste "cisne negro", o rumo dos mercados se tornou imprevisível e o impacto deste microrganismo em toda a sociedade humana ainda esta longe de ser prognosticado.

Neste contexto, a posição dos investidores é semelhante ao que acontece com dólar: aversão ao risco. O mercado financeiro abomina situações em que não tem previsibilidade e busca mecanismos de proteger recursos, transferindo dinheiro de investimentos de maior risco para investimentos de menor risco.

No entanto, vale dizer que, para além da Covid-19, outras situações agravaram o mercado de ações. E aqui vamos falar resumidamente sobre elas:

Resquícios da guerra comercial entre Estados Unidos e China, onde as potências aumentavam as restrições em produtos de uma para o outra e se provocavam publicamente. Este clima tornou-se mais ameno com a assinatura da primeira fase de um acordo comercial ainda no início do ano.

Logo na sequência um bombardeio no Iraque ordenado pelos EUA que matou o general Qassem Soleimani, um herói iraniano, esquentou novamente o clima da economia global. O Irã prometeu retaliação e lá fomos nós para mais uma leva de quedas e tensões no mercado financeiro, por conta do temor de um conflito armado que teria impacto em todo o mundo. Este cenário se amenizou com os ataques menos intensos sem vítimas feito pelo Irã e com os governos diminuindo as provocações. Nada como esfriar a cabeça, não?

A partir de então o pequeno coronavírus chegou para mostrar que faz um estrago maior que qualquer bombardeio. E, desde então, a expectativa pessimista e a aversão ao risco dos investidores tiveram enormes consequências nas ações globais. De meados de fevereiro e, mais intensamente em março, o Ibovespa desceu de elevador, deixando até o mais resiliente dos investidores de cabelo em pé.

Mas ainda não parou por aí.

Por conta da baixa atividade industrial e comercial ocasionada pela Covid-19, a OPEP (Organização dos Países Exportadores de Petróleo) vinha negociando um corte na produção do petróleo para acompanhar a baixa demanda. No entanto, a Rússia se recusou a participar desta negociação e os sauditas resolveram puni-la, adotando ações que fizeram despencar o preço do petróleo no mercado.

Conclusão? Todo mundo sofreu junto. Só a Petrobras perdeu mais de R$ 125 bilhões em valor de mercado em um dia. Em março, o Ibovespa, mais importante indicador do desempenho médio das cotações das ações negociadas na bolsa brasileira, despencou 29,9%.

Por fim, o mercado financeiro olha para a frente e não enxerga uma resposta clara sobre o que pode acontecer nos próximos meses, uma vez que não existe histórico de crise parecida em tempos recentes. Não há ninguém que tenha certeza de qual será o real impacto econômico da Covid-19.

Consequentemente, ainda teremos mais momentos de alta volatilidade em curtos períodos. Mas vale ressaltar que os investimentos em previdência complementar são, em geral, alocados em ativos seguros e de longo prazo. Esses ativos oferecem uma proteção para parte do patrimônio em momento conturbados como esse que estamos atravessando e se beneficiam de efeitos cíclicos, nas recuperações que costumam ocorrer após cada crise.

3 A Renda Fixa também pode ser impactada pela incerteza do mercado e aversão ao risco?

Sim. Inclusive, esse é um tema que constantemente gera questionamento entre os investidores e que precisa ser bem explicado. Grande parte da dúvida é ocasionada pelo nome do segmento “Renda Fixa”, uma vez que ele dá a impressão de que, sob quaisquer situações e a qualquer tempo, o rendimento acertado no momento do investimento (“Fixo”) será recebido pelo investidor. E isso não é necessariamente verdade, como veremos a seguir.

Antes de irmos adiante, vamos relembrar o que constitui esse segmento. De maneira geral e na maioria das vezes, quando investimos em ativos de renda fixa, estamos emprestando dinheiro para alguma instituição (normalmente um banco, uma empresa ou o governo) que, em troca, nos pagará um rendimento após um certo período. Essa transação é feita através da venda de um título de dívida que o emissor lança em troca do recebimento do recurso. Ou seja, o investidor “dará” o dinheiro e quem o está “captando” emitirá um “documento” que traz as características da operação, suas garantias, a rentabilidade que será paga e seu prazo. Alguns exemplos desses títulos são os CDB, que constantemente vemos nos bancos, os títulos negociados no site do Tesouro Direto e as debêntures.

Portanto, da explicação acima é possível identificar as quatro principais características dos ativos de renda fixa: há alguém que capta o dinheiro, há uma rentabilidade paga por esse recurso, há uma forma de pagamento e há um prazo para a operação. Em outras palavras: quem emite a dívida, como paga, quanto paga e quando paga.

E são em duas dessas frentes que os títulos de renda fixa podem sofrer com as oscilações de mercado: a “quem paga” e a “quanto paga”.

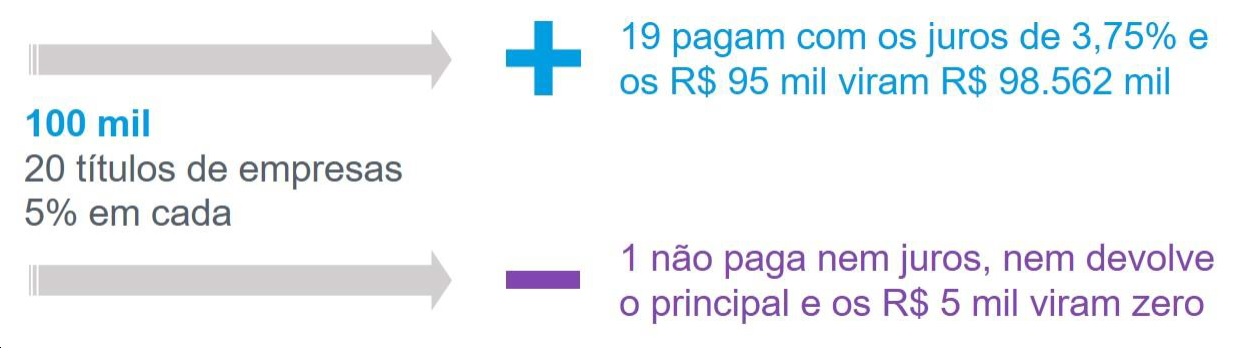

A primeira delas, “quem paga”, parece um pouco mais intuitiva e é conhecido como risco de crédito. Se você emprestou dinheiro para uma instituição e, na data de devolver o recurso, ela não tiver condições financeiras, temos o primeiro problema – não só você não receberá a rentabilidade combinada, como poderá não receber também o valor principal que emprestou. Vamos supor que um fundo de renda fixa tinha R$ 100 mil de patrimônio distribuído igualmente em títulos de renda fixa de 20 empresas e após um ano, 19 pagaram a taxa Selic (3,75%) conforme combinado, mas uma faliu. O que aconteceria?

No começo do ano o fundo tinha R$ 100 mil e no final passou a R$ 98.562 mil, o que constituiu um prejuízo para os cotistas, mesmo o fundo só investindo em títulos de renda fixa.

Já a segunda frente, “quanto paga”, por vezes não é completamente entendida e está associada ao risco de mercado. Conforme comentamos, as instituições que pegaram dinheiro emprestado assumem uma obrigação de devolvê-lo após um certo prazo acrescido de um juro, o qual será calculado aplicando-se, por exemplo, uma taxa combinada no início da operação (“quanto paga”).

Porém, os fundos de investimento (incluindo os planos de previdência), por determinação legal, precisam diariamente dar preço para seus ativos como se tivessem que vendê-los (de acordo com as taxas de mercado, e não conforme foram adquiridos). Se as condições de mercado forem iguais, provavelmente outros investidores estarão dispostos a pagar pelo título exatamente quanto ele vale, nem mais, nem menos. Pensem em ativos mais palpáveis como dólar e ouro e o conceito é o mesmo. Do mesmo modo que diariamente há investidores dispostos a pagar um preço pelo dólar ou pelo grama do ouro, todos os dias há investidores dispostos a pagar um preço pelos títulos de renda fixa.

O que determina quanto os investidores estão dispostos a pagar pelo título é a sua rentabilidade, que é dada por uma taxa de juros. Se você pudesse investir seus recursos a 10%, compraria um título de mesmo risco e prazo que rendesse 5%? Claramente não. É isso que acontece diariamente no mercado, com investidores negociando os títulos de acordo com o que imaginam que será a taxa de juros no futuro. Em momentos normais, se tem maior visibilidade do futuro e as taxas de juros oscilam pouco. Porém, em momentos de maior estresse, as incertezas aumentam muito e os preços saem da normalidade, uma vez que ninguém sabe direito o que acontecerá.

Assim, a rentabilidade (taxa de juros) que era tida como adequada, passa a não ser mais suficiente diante da maior incerteza e os investidores pedem mais retorno para comprar o título. E se o investidor precisa pagar uma taxa de juros maior para vender o título do que aquela que está recebendo, ele registra uma perda. É isso que faz com os ativos de renda fixa possam ter rentabilidades menores ou até mesmo negativas.

4 Preciso prever o acontecimento de crise em meus investimentos?

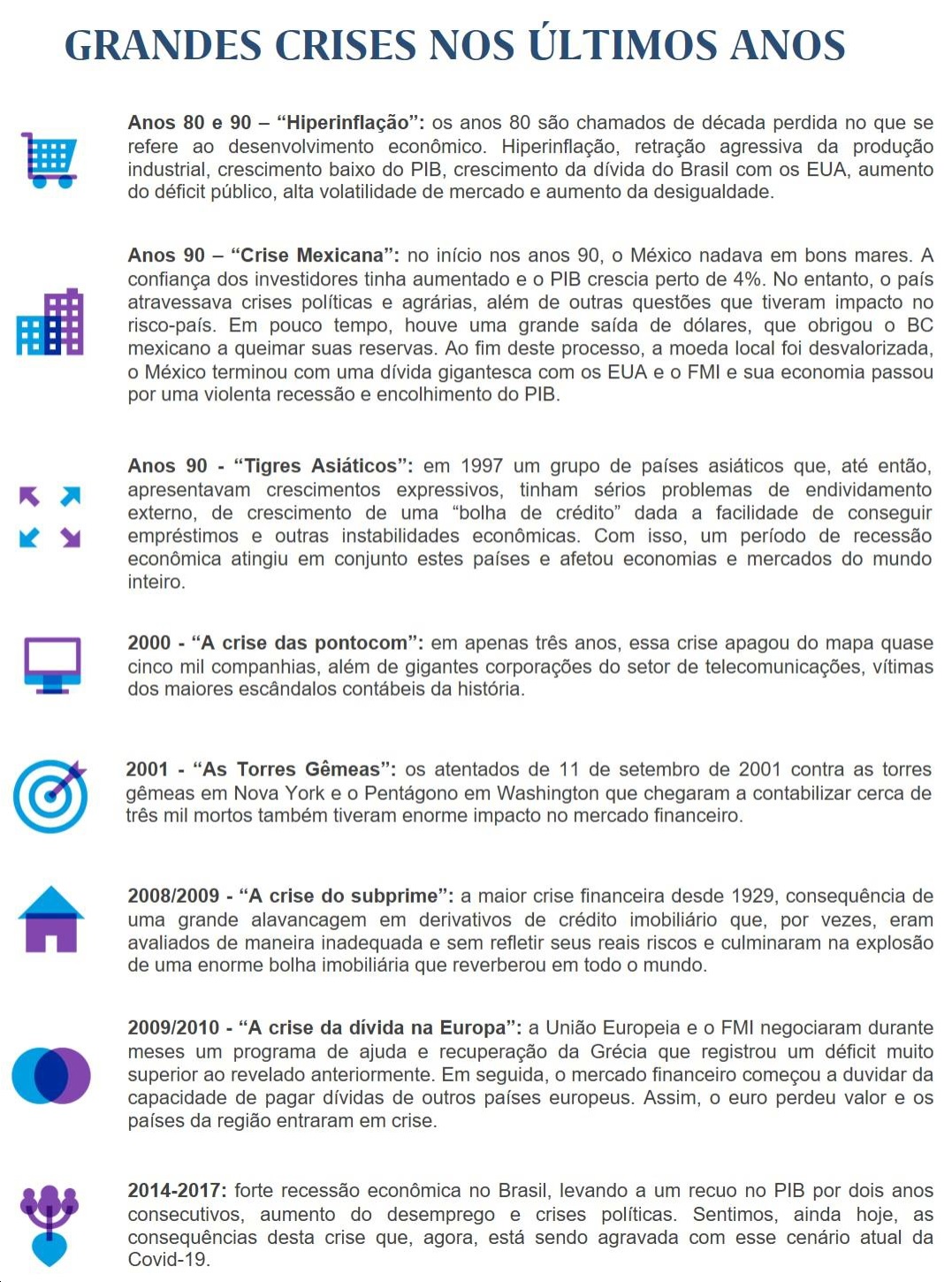

Ao organizar os seus investimentos, você não deve questionar “se” o seu dinheiro passará por alguma crise. É preciso tomar como certo que elas acontecerão e a surpresa deverá ser reservada apenas para o “quando”.

A história é bem clara: com certa frequência enfrentamos grandes crises e nos recuperamos em seguida. Podem levar poucos anos ou muitos anos, tudo vai passar.

Dessa maneira, é recomendável considerar perdas ocasionais em investimentos, criar mecanismos de proteção para o seu dinheiro como alocação de grande parte dos seus recursos em investimentos mais conservadores e seguros e ter serenidade nos momentos em que as ondas negativas chegarem.

Como já diz o ditado popular “não há bem que sempre dure, nem mal que nunca acabe”. Utilize dessa prerrogativa para planejar suas finanças pessoais e atravessar bons e maus momentos da economia.

5 A Rentabilidade do meu Plano de Previdência pode ser afetada?

Existe uma grande possibilidade de que esta crise econômica afete seus investimentos em previdência, tal qual qualquer outro produto financeiro que você possua, podendo ter até mesmo rentabilidade negativa durante um período.

Em situações como essa, normalmente as pessoas se questionam e se cobram uma atitude para minimizar perdas. O que devo fazer?

No entanto, vale ressaltar que esta circunstância não se refere ao seu investimento, mas a um contexto muito maior, onde todas as esferas econômicas estão sendo afetadas de maneira sistêmica. Por isso, é preciso muito cuidado ao avaliar outros caminhos para que você não agrave ainda mais o risco.

Evite ações bruscas até que não haja um cenário mais claro. Decisões de resgate ou troca de estratégias de investimentos podem ser prejudiciais para sua aposentadoria. Converse com os gestores do seu plano de previdência antes de tomar qualquer medida.

6 Por que eu devo manter o meu Plano de Previdência?

O seu plano de previdência foi desenhado para o longo prazo. A equipe que define a política de investimentos e acompanha a performance da carteira já considera eventuais momentos de volatilidade e certamente se aprimorará ainda mais após atravessar essa situação, tendo um arcabouço mais amplo para contextos complexos.

Neste sentido, após o fim desta crise, os especialistas em investimentos que acompanham seu plano poderão buscar melhores oportunidades no mercado financeiro para os seus recursos, aproveitando a retomada da economia.

Mais ainda, os investimentos realizados por um plano de previdência estão calcados na premissa de que os recursos serão utilizados após muitos anos aplicados, no momento da aposentadoria. Retirar os recursos investidos no plano antes da hora pode significar a perda do benefício de se investir a longo prazo, bem como uma maior tributação do recurso, a depender do regime escolhido.

7 Meu Plano de Previdência oferece Perfis de Investimentos. Devo mudar minha opção neste momento?

Quando o seu plano oferece a possibilidade de escolher o perfil de investimentos para alocar os seus recursos, você poderá optar por aquela opção que melhor se encaixa ao seu desejo por rentabilidade sempre considerando sua tolerância ao risco.

E essa escolha deve ser feita depois de muita reflexão, pois poderá ser impactada em momentos como esse de crise, dado que os perfis mais arriscados possuem maior probabilidade de sofrer eventuais perdas.

Alterar este perfil em meio à crise não é uma boa ideia, pois se você escolheu um perfil mais arriscado e se arrependeu, alterar para um perfil conservador agora implicará na realização da perda, pois você não dará a oportunidade deste investimento se recuperar no longo prazo.

O contrário também não é uma boa ideia, pois se você escolheu um perfil mais conservador, é melhor se manter nele pelo menos até que a crise demonstre seus primeiros sinais de recuperação, se afastando da possibilidade de queda nos perfis mais agressivos.

Não deixe de conversar com o gestor do seu plano de previdência. Ele poderá lhe dar uma melhor visibilidade dos cenários, do perfil de risco e da carteira de cada um dos perfis.

8 Estou próximo a aposentadoria. O que devo fazer com meu Plano de Previdência?

Caso você esteja planejando a sua aposentadoria para os próximos meses, solicite ao gestor do plano um cálculo atualizado do benefício, e avalie, junto com ele, as melhores alternativas para seu caso específico.

Não decida sozinho postergar ou adiantar o pedido de recebimento do seu benefício no calor das emoções. O gestor do plano tem o papel de te ajudar a tomar decisões relacionadas à aposentadoria e é o profissional mais indicado para te orientar nesse momento.

9 Já recebo renda pelo meu Plano de Previdência. Vale a pena agora rever a forma de recebimento?

A princípio não é preciso tomar nenhuma ação relacionada à forma de recebimento da sua renda. No entanto, se você recebe “renda financeira”, ou seja, aquela renda mensal que resgata parte do seu saldo para ser paga, e vislumbrar alguma oportunidade de enxugamento das despesas, você poderá favorecer o seu plano de previdência diminuindo o valor recebido mensalmente e desacumulando sua reserva em ritmo mais lento.

Em função da crise que atravessamos, é possível até que o benefício que você recebe do plano de previdência tenha diminuído. Em determinados casos, é dada a possibilidade de alterar o prazo de recebimento do benefício para mantê-lo no patamar anterior à crise. Mas, cuidado! Esta é uma medida muito prejudicial à duração do seu saldo. Em outras palavras, o dinheiro da sua aposentadoria poderá acabar antes da hora, deixando-o descoberto em um momento que você não terá como buscar outras fontes de renda.

Mais uma vez, converse com o gestor do seu plano de previdência antes de tomar qualquer medida estrutural como esta.

10 Até onde essa crise pode chegar?

Ainda não existe uma previsão de limite da crise e nem de início da recuperação dos mercados. Qualquer tentativa de estimar a duração deste contexto é mera especulação.

Obviamente não devemos nos afundar no pessimismo, mas encarar a complexidade da situação e evitar o otimismo excessivo também são mecanismos de autocontrole e equilíbrio. Ainda haverá volatilidade e é possível que mais quedas aconteçam e que outros fatores aleatórios à Covid-19 prejudiquem a situação que já se encontra crítica.

A pandemia praticamente paralisou a economia mundial, colocou milhões em quarentena e afetou praticamente todos os mercados de forma negativa. Ainda que os governos e a comunidade unam esforços e trabalhem duro para acabar com esses efeitos o mais rápido possível, é preciso ter consciência que o impacto é muito grande e estrutural para ser diluído totalmente em poucos meses, no retorno das atividades.

11 Como posso ajudar nesse momento?

O mais importante é compreender o papel social de cada um como agente de prevenção à propagação do vírus. Atitudes como se resguardar, orientar a família e os amigos irão evitar uma situação ainda mais crítica. Com isso, vidas humanas serão preservadas, o impacto na economia será menor e mais rápido retomaremos às nossas vidas.

Lembre-se que já atravessamos muitas crises e, mesmo que o impacto seja grande, depois de um tempo a economia volta a crescer, os preços dos ativos se estabilizam e entram novamente em uma curva de crescimento e o mercado financeiro volta à normalidade.