09/03/2021 03:58

Olá, pessoal! O artigo de hoje nasceu da sugestão de muitos leitores através das minhas redes sociais. Hoje, tenho como público-alvo aqueles investidores mais iniciantes que realmente não entendem por que um título de renda fixa pode cair de preço se ele é de “RENDA FIXA”. Também explicarei por que o título considerado mais seguro possível em nosso país, o Tesouro Selic, andou tendo alguns meses com retornos negativos durante a pandemia. Caso você faça parte do time de investidores mais experientes e que já entendem muito bem o mecanismo de flutuação de preços de títulos de renda fixa, é justo que você não se interesse por este artigo e pare sua leitura por aqui. Peço que entenda que preciso, às vezes, escrever para os investidores iniciantes, pois estes também desejam aprender o básico que não se encontra muito facilmente por aí.

Na verdade, o termo renda fixa é forte demais, não sendo preciso. A renda, na maioria absoluta das vezes, não é fixa. Para efeito de clareza, ilustrarei todos os conceitos usando como exemplo os títulos do Tesouro Direto. Lá, encontramos os três tipos de títulos possíveis com relação ao mecanismo de determinação do seu fluxo de caixa futuro: prefixados, pós-fixados e híbridos. Os conceitos que tratarei aqui são absolutamente os mesmos do âmbito de títulos privados, ou seja, títulos emitidos por empresas.

Explico abaixo os três tipos de títulos quanto ao mecanismo de cálculo do fluxo de caixa futuro:

1 - Títulos prefixados: o fluxo de caixa futuro é completamente conhecido hoje;

2 - Títulos pós-fixados: o fluxo de caixa futuro dependerá integralmente de algum índice variável, como por exemplo a taxa Selic, que só conheceremos no futuro; e

3 - Títulos híbridos: o fluxo de caixa futuro é inicialmente fixado hoje, com uma taxa de juros já conhecida, mas este fluxo será impactado ainda por um índice pós-fixado, como por exemplo o IPCA.

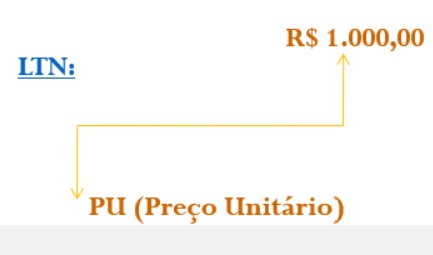

Para ilustrar os conceitos, nada melhor do que iniciar com o título do Tesouro Direto mais simples de todos: a LTN (Letra do Tesouro Nacional), também conhecido como Tesouro Prefixado 20XX (XX representa o ano de vencimento do título). Este tem um fluxo de caixa simples e totalmente conhecido: o investidor hoje o compra pelo seu preço unitário de mercado e, no vencimento, recebe exatos R$ 1.000,00.

Neste momento, é fundamental que o investidor entenda os tipos de risco aos quais ele estará exposto ao investir no título acima. São eles: risco de crédito, risco de iliquidez e risco de mercado. Vou explicar e analisar cada um deles a seguir.

O risco de crédito consiste no risco do emissor (no caso, o Governo Brasileiro) não honrar a sua parte no acordo e, portanto, não pagar os R$ 1.000,00 prometidos lá no vencimento. No caso de títulos do Tesouro Direto, esse risco é mínimo e realmente muitíssimo pequeno quando comparado ao mesmo risco quando o emissor é uma empresa qualquer. Não posso afirmar que este risco é zero, mas posso sim dizer que se o Governo Brasileiro der o calote e não honrar esse pagamento, isso seria o pior cenário possível e representaria o caos para a nossa sociedade. Importante salientar que isso jamais ocorreu e, sinceramente, não espero que isso ocorra de forma alguma. Logo, minha convicção é de que esse risco é extremamente baixo e não me preocupa.

O risco de iliquidez representa a possibilidade de você não conseguir vender o título antes de seu vencimento (caso haja essa necessidade) pelo seu preço considerado justo por falta de compradores. E aí você se vê obrigado a vendê-lo com deságio, ou seja, por um preço abaixo do que seria considerado justo. É o que acontece, normalmente, quando queremos vender o nosso carro, por exemplo. No caso de títulos do Tesouro Direto, esse risco é novamente baixíssimo, pois quem recompra todos os títulos por lá é justamente o Governo Brasileiro, que assume a obrigação de sempre recomprá-los a preços de mercado. Considero este risco no mesmo nível do risco de crédito. Novamente não posso afirmar que ele não exista, mas o cenário de quebra de compromisso do Governo seria muito ruim para o nosso país. Por outro lado, preciso ressaltar que para títulos emitidos por empresas (como, por exemplo, debêntures), o risco de iliquidez é alto. Infelizmente esse mercado ainda é bastante ilíquido no Brasil e, em muitas ocasiões, o investidor só consegue vender o título privado por um preço com forte deságio.

Deixei propositalmente por último o risco de mercado, por este ser indubitavelmente o mais relevante. Este risco se dá de duas formas possíveis:

- Se você ficar com o título até o vencimento, pode ser que os R$ 1.000,00 recebidos tenham perdido grande parte do seu poder de compra pela inflação (acima do esperado quando você comprou o título); ou

- Se você vender o título antes do vencimento, pode ser que a taxa de mercado tenha se alterado, correndo o risco de você vender o título por um preço até abaixo do qual você o comprou.

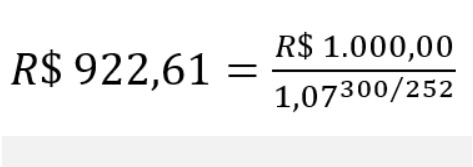

É justamente o risco de mercado que gera a flutuação dos preços dos títulos de renda fixa. Para facilitar, suponha uma LTN a 300 dias úteis do seu vencimento que esteja sendo negociada a uma taxa de juros prefixada de 7% ao ano (252 dias úteis, por convenção). O preço unitário de R$ 922,61 pode assim ser calculado:

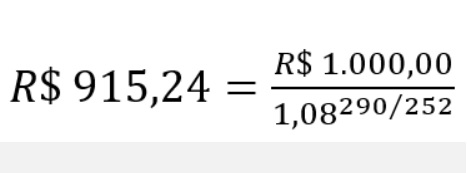

Caso o investidor permaneça com o título até o vencimento, receberá R$ 1.000,00 e terá seu investimento rendendo precisamente à taxa de 7% ao ano. Mas se precisar vender antes, estará sujeito à taxa praticada pelo mercado para este título. Suponha que ele o venda 10 dias úteis após a compra (portanto, a 290 dias úteis para o vencimento) e a taxa praticada pelo mercado tenha subido para 8% ao ano. Neste caso, o preço unitário de venda será de apenas R$ 915,24.

Perceba que o investidor teria vendido o título por um preço abaixo do preço de compra e, portanto, teria obtido uma rentabilidade negativa. Isso se dá porque a taxa prefixada subiu. Tenha isso sempre em mente: a relação entre taxa e preço é inversa, ou seja, quando a taxa sobe, o preço do título cai. Mas aqui não podemos esquecer do efeito do tempo em títulos de renda fixa: o preço tende a aumentar com o passar do tempo. Com isso, sempre que a taxa subir subitamente, o preço do título cairá. Não obstante, note que com o decorrer do tempo pode ser que o preço do título suba mesmo com a alta da taxa de juros no mercado, mas certamente terá subido menos do que se a taxa tivesse se mantido a mesma ou descido.

Vamos agora falar das NTN-B’s (Notas do Tesouro Nacional – série B) ou, simplesmente, Tesouro IPCA 20XX (XX é novamente o ano de vencimento do título). Esses títulos são ditos híbridos porque oferecem uma taxa prefixada mais uma atualização monetária pela inflação medida pelo IPCA, a qual é pós-fixada, ou seja, só saberemos essa atualização lá na frente. Esse título é mais adequado para o longo prazo, pois é protegido contra a inflação, já que sua rentabilidade acompanhará o IPCA (será tanto maior quanto maior for a inflação medida pelo IPCA). Entretanto, o Tesouro IPCA também sofre da mesma flutuação de mercado que os títulos prefixados porque possuem parte de sua rentabilidade estabelecida de forma prefixada no ato da compra. O mecanismo é exatamente o mesmo. Claro, pelo fato de apenas parte de sua rentabilidade ser prefixada, a flutuação esperada desses títulos é um pouco menor que no caso de títulos totalmente prefixados e de características similares.

Por último, temos os títulos conhecidos como Tesouro SELIC 20XX. Esses são pós-fixados, pois terão suas rentabilidades atreladas à variação da taxa Selic. O que surpreendeu muita gente em 2020 foi o fato desses títulos terem apresentado, em alguns momentos, rentabilidades negativas (perda de valor) mesmo com a taxa SELIC permanecendo no patamar de 1,9% ao ano. Como isso pôde ter acontecido? Explico agora!

Na verdade, os títulos Tesouro Selic são historicamente negociados com um pequeno ágio ou deságio em relação à taxa Selic e que passavam despercebidos por muitos investidores. Antes da pandemia, era comum ver no site do Tesouro Direto algo como SELIC + 0,04%, o que significa que o título pagaria 0,04% ao ano além da taxa Selic, caso o investidor permanecesse com o título até seu vencimento. Essa pequena taxa prefixada somada à taxa Selic dá uma característica de título híbrido para os títulos Tesouro Selic. Com as muitas incertezas que o atual cenário pandêmico e fiscal no Brasil gera, esse spread (termo usado para se referir a essa taxa prefixada adicional) subiu bastante. Por exemplo, nesta última quinta-feira, o Tesouro SELIC 2027 estava com um spread prefixado de 0,3317% ao ano.

No momento em que a taxa Selic atinge um patamar mínimo histórico de apenas 1,90% ao ano, uma variação repentina desta taxa para cima (como houve na pandemia) passa a ser significativa e, tal como ocorre com títulos prefixados, pode gerar rentabilidade negativa em alguns períodos curtos. Não obstante, com o passar dos meses, o efeito temporal tenderá a se fazer presente e retomar retornos positivos para esse título, já que a maior parte da sua rentabilidade é pós-fixada e, claro, positiva. No médio e longo prazo, ainda considero esses títulos como bastante seguros.

Ficou tudo claro? Espero que sim. Mas caso vocês tenham alguma dúvida, entrem em contato em minhas redes sociais. Deixo um forte e respeitoso abraço a todos vocês.

* Carlos Heitor Campani é PhD em Finanças, Professor Pesquisador do Coppead/UFRJ e especialista em investimentos, previdência e finanças pessoais, corporativas e públicas. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani.